Backtest da Estratégia 123 Utilizando Python

VEJA TAMBÉM NO YOUTUBE:

No artigo de hoje realizaremos o backtest de uma estratégia que chamou muito a atenção de quem leu o post Quanto Ganhei com Day Trade e Swing Trade no Primeiro Semestre de 2021: a estratégia 123.

O padrão gráfico 123 é caracterizado por três candles em sequência, onde o segundo apresenta a menor mínima entre eles. Veja pela imagem a seguir, onde um padrão 123 foi formado em BBDC4 no dia 13 de Maio:

Nesse primeiro backtest realizaremos o sistema operacional clássico para essa estratégia, como demostrado na figura acima, com o seguinte conjunto de regras:

- Timeframe: diário;

- Tipo de operação: ponta da compra;

- Ponto de entrada: padrão 123 formado no Éden dos Traders, a entrada ocorrerá no rompimento da máxima do candle sinal;

- Alvo: amplitude do 123, isto é, a diferença entre a menor mínima e a maior máxima do conjunto dos 3 candles, projetada a partir do rompimento do candle sinal (terceiro candle);

- Stop: abaixo da mínima do conjunto de 3 candles.

Motivação

A ideia por trás do 123 é comprar um fundo em uma tendência de alta. Um fundo é caracterizado justamente por uma mínima menor que a dos candles vizinhos. Já a condição do "Éden dos Traders" é o que configura a tendência.

Como estamos em tendência de alta, podemos esperar uma perna de alta de tamanho igual ou maior que a perna de baixa. Daí derivamos a amplitude do 123 como alvo. Por fim, o stop é colocado logo abaixo do fundo, pois uma tendência de alta pressupõe fundos mais altos e topos mais altos.

Agora que já desmembramos a estratégia, vamos à análise!

Importando os dados necessários

Como de praxe, importaremos de uma vez todas as bibliotecas necessárias para o código:

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt Avaliaremos o desempenho da estratégia nos últimos 5 anos de BBDC4.

Os dados a seguir foram extraídos do MetaTrader e o arquivo estará disponível no nosso grupo do Telegram. Basta baixá-lo em seu computador e, através da função read_csv, parseá-lo em um dataframe.

df = pd.read_csv("../data/D1/BBDC4.csv", index_col='datetime')[["open", "high", "low", "close"]]

df.head()| open | high | low | close | |

|---|---|---|---|---|

| datetime | ||||

| 2016-07-18 00:00:00 | 13.25 | 13.60 | 13.22 | 13.57 |

| 2016-07-19 00:00:00 | 13.49 | 13.55 | 13.38 | 13.53 |

| 2016-07-20 00:00:00 | 13.54 | 13.66 | 13.34 | 13.61 |

| 2016-07-21 00:00:00 | 13.60 | 13.66 | 13.28 | 13.57 |

| 2016-07-22 00:00:00 | 13.49 | 13.69 | 13.39 | 13.61 |

Com a base de dados em dataframe, o segundo passo é identificar todos os padrões 123 formados nesses últimos 5 anos.

Definindo o candle sinal

Para um candle sinal, sua mínima deve ser maior que a mínima do candle anterior (condition_1) que, por sua vez, deve ter a mínima menor que a do candle anterior a ele (condition_2).

Lembrando que a função shift do pandas seleciona o valor deslocado pelo número de períodos passado como argumento.

Logo, se ambas condições forem respeitadas, o candle é considerado um candle sinal. Armazenaremos essas informações em uma coluna, que será utilizada mais tarde para definirmos o preço de compra das operações.

condition_1 = df["low"] > df["low"].shift(1)

condition_2 = df["low"].shift(1) < df["low"].shift(2)

df["signal"] = condition_1 & condition_2

df.head(10)| open | high | low | close | signal | |

|---|---|---|---|---|---|

| datetime | |||||

| 2016-07-18 00:00:00 | 13.25 | 13.60 | 13.22 | 13.57 | False |

| 2016-07-19 00:00:00 | 13.49 | 13.55 | 13.38 | 13.53 | False |

| 2016-07-20 00:00:00 | 13.54 | 13.66 | 13.34 | 13.61 | False |

| 2016-07-21 00:00:00 | 13.60 | 13.66 | 13.28 | 13.57 | False |

| 2016-07-22 00:00:00 | 13.49 | 13.69 | 13.39 | 13.61 | True |

| 2016-07-25 00:00:00 | 13.66 | 13.71 | 13.41 | 13.54 | False |

| 2016-07-26 00:00:00 | 13.54 | 13.62 | 13.39 | 13.39 | False |

| 2016-07-27 00:00:00 | 13.48 | 13.71 | 13.43 | 13.47 | True |

| 2016-07-28 00:00:00 | 13.36 | 13.40 | 12.78 | 13.03 | False |

| 2016-07-29 00:00:00 | 12.87 | 13.36 | 12.85 | 13.29 | True |

Bem simples, não? Porém, não podemos esquecer que nem todos os padrões 123 identificados gerarão uma entrada, uma vez que, além de ter a máxima do candle sinal rompida, eles precisam estar no Éden dos Traders. Então vamos calculá-lo.

OBS: se você ainda não sabe o que é o "Éden dos Traders", leia esse artigo.

Calculando o Éden dos Traders

A função utilizada para o cálculo das médias móveis exponenciais é a mesma do artigo mencionado acima (ewm), com a diferença que especificaremos o número mínimo de candles necessários para o cálculo da média (min_periods).

Por conta disso, removeremos todos os valores NaN através da função dropna. Note, então, que os primeiros 80 data points do nosso intervalo serão descartados.

df["mme8"] = df["close"].ewm(span=8, min_periods=8).mean()

df["mme80"] = df["close"].ewm(span=80, min_periods=80).mean()

df["eden"] = (df["mme8"] > df["mme8"].shift(1)) & (df["mme80"] > df["mme80"].shift(1))

df.dropna(inplace=True)

df.head()| open | high | low | close | signal | mme8 | mme80 | eden | |

|---|---|---|---|---|---|---|---|---|

| datetime | ||||||||

| 2016-11-09 00:00:00 | 14.97 | 15.68 | 14.97 | 15.21 | False | 15.411656 | 14.482858 | False |

| 2016-11-10 00:00:00 | 15.28 | 15.43 | 13.79 | 13.88 | False | 15.071288 | 14.465709 | False |

| 2016-11-11 00:00:00 | 13.82 | 14.22 | 13.39 | 13.90 | False | 14.811002 | 14.449678 | False |

| 2016-11-14 00:00:00 | 13.82 | 14.14 | 13.71 | 14.00 | True | 14.630779 | 14.436980 | False |

| 2016-11-16 00:00:00 | 14.17 | 14.46 | 13.94 | 14.20 | False | 14.535051 | 14.430313 | False |

Definindo o preço de compra

Para definirmos o preço de compra, observaremos os dados da perspectiva do candle de entrada (candle seguinte ao candle sinal).

Dessa forma, nós só entraremos em uma operação caso três condições sejam respeitadas:

- condition_1: o candle anterior tem que ser um candle sinal;

- condition_2: o candle sinal tem que estar no éden dos traders;

- condition_3: sua máxima tem que ser maior do que a máxima do candle sinal.

Além disso, temos que considerar também que o candle pode abrir em gap (acima do ponto de entrada).

Portanto, o preço de compra será armazenado em uma nova coluna buy_price através da função where com a seguinte lógica:

- se as três condições a cima forem respeitadas;

- e se o candle de entrada abrir acima da máxima do candle sinal (

df["open"] > df["high"].shift(1)), o preço de compra será igual ao preço de abertura (df["open"]), caso contrário o preço de compra será igual à máxima acrescido de 1 centavo (df["high"].shift(1) + tick), caracterizando o rompimento da máxima do candle sinal; - caso nenhuma das condições anteriores forem respeitadas, o valor será preenchido por NaN (

np.nan)

condition_1 = df["signal"].shift(1) == True

condition_2 = df["eden"].shift(1) == True

condition_3 = df["high"] > df["high"].shift(1)

tick = 0.01

df["buy_price"] = np.where(

condition_1 & condition_2 & condition_3,

np.where(df["open"] > df["high"].shift(1), df["open"], df["high"].shift(1) + tick),

np.nan

)

df.tail()| open | high | low | close | signal | mme8 | mme80 | eden | buy_price | |

|---|---|---|---|---|---|---|---|---|---|

| datetime | |||||||||

| 2021-07-08 00:00:00 | 24.49 | 24.77 | 24.24 | 24.59 | False | 25.129472 | 24.889629 | False | NaN |

| 2021-07-12 00:00:00 | 24.72 | 25.36 | 24.69 | 25.21 | True | 25.147367 | 24.897539 | True | NaN |

| 2021-07-13 00:00:00 | 25.01 | 25.40 | 24.81 | 25.19 | False | 25.156841 | 24.904760 | True | 25.37 |

| 2021-07-14 00:00:00 | 25.50 | 25.99 | 25.11 | 25.30 | False | 25.188654 | 24.914519 | True | NaN |

| 2021-07-15 00:00:00 | 25.22 | 25.36 | 24.70 | 24.89 | False | 25.122287 | 24.913914 | False | NaN |

Em sequência, vamos definir o preço de saída da operação.

Definindo o alvo

O primeiro passo para calcular o alvo é isolar a menor mínima e a maior máxima de uma janela de 3 períodos e calcular a diferença entre eles. Faremos isso combinando a função rolling com max para isolar o valor máximo, armazenando-o a variável max_high, e min para calcular o valor mínimo (min_low).

O nosso alvo (target) portanto, será a diferença entre esses valores (amplitude) projetada a partir do ponto de entrada (entry), ou seja, somado ao rompimento da máxima do candle sinal.

max_high = df["high"].rolling(3).max()

min_low = df["low"].rolling(3).min()

amplitude = (max_high.shift(1) - min_low.shift(1))

entry = df["high"].shift(1)

df["target"] = amplitude + entry

df.tail()| open | high | low | close | signal | mme8 | mme80 | eden | buy_price | target | |

|---|---|---|---|---|---|---|---|---|---|---|

| datetime | ||||||||||

| 2021-07-08 00:00:00 | 24.49 | 24.77 | 24.24 | 24.59 | False | 25.129472 | 24.889629 | False | NaN | 25.97 |

| 2021-07-12 00:00:00 | 24.72 | 25.36 | 24.69 | 25.21 | True | 25.147367 | 24.897539 | True | NaN | 25.51 |

| 2021-07-13 00:00:00 | 25.01 | 25.40 | 24.81 | 25.19 | False | 25.156841 | 24.904760 | True | 25.37 | 26.48 |

| 2021-07-14 00:00:00 | 25.50 | 25.99 | 25.11 | 25.30 | False | 25.188654 | 24.914519 | True | NaN | 26.56 |

| 2021-07-15 00:00:00 | 25.22 | 25.36 | 24.70 | 24.89 | False | 25.122287 | 24.913914 | False | NaN | 27.29 |

Por fim, temos que estabelecer o stop da operação.

Definindo o stop

O stop será definido no rompimento da menor mínimo do conjunto dos 3 candles, que nesse caso representa a mínima do segundo candle do padrão 123.

df["stop"] = df["low"].shift(2) - tick

df.tail()| open | high | low | close | signal | mme8 | mme80 | eden | buy_price | target | stop | |

|---|---|---|---|---|---|---|---|---|---|---|---|

| datetime | |||||||||||

| 2021-07-08 00:00:00 | 24.49 | 24.77 | 24.24 | 24.59 | False | 25.129472 | 24.889629 | False | NaN | 25.97 | 24.42 |

| 2021-07-12 00:00:00 | 24.72 | 25.36 | 24.69 | 25.21 | True | 25.147367 | 24.897539 | True | NaN | 25.51 | 24.49 |

| 2021-07-13 00:00:00 | 25.01 | 25.40 | 24.81 | 25.19 | False | 25.156841 | 24.904760 | True | 25.37 | 26.48 | 24.23 |

| 2021-07-14 00:00:00 | 25.50 | 25.99 | 25.11 | 25.30 | False | 25.188654 | 24.914519 | True | NaN | 26.56 | 24.68 |

| 2021-07-15 00:00:00 | 25.22 | 25.36 | 24.70 | 24.89 | False | 25.122287 | 24.913914 | False | NaN | 27.29 | 24.80 |

Pronto! Estabelecemos os principais pontos da nossa estratégia: o preço de compra, o alvo e o stop. Com esses três preços definidos, podemos escrever o algoritmo que irá simular as operações.

Definindo o algoritmo para simular as operações

O algoritmo a seguir é praticamente o mesmo do backtest da estratégia do Estocástico Lento, com apenas duas exceções:

- o stop e o alvo serão iguais ao valor de sua respectiva coluna;

- ignoraremos operações que deram entrada e bateram no stop no mesmo dia (já que não sabemos o que aconteceu primeiro). Sendo assim, só continuaremos na operação se a mínima do candle de entrada for maior que o stop (

df["low"][i] > stop).

import math

# Create a function to round any number to the smalles multiple of 100

def round_down(x):

return int(math.floor(x / 100.0)) * 100

def backtest_algorithm(

df,

capital_exposure,

initial_capital):

# List with the total capital after every operation

total_capital = [initial_capital]

# List with profits for every operation

all_profits = []

ongoing = False

for i in range(0,len(df)):

if ongoing == True:

if (df["open"][i] >= target) | (df["open"][i] <= stop):

exit = df["open"][i]

profit = shares * (exit - entry)

# Append profit to list and create a new entry with the capital

# after the operation is complete

all_profits += [profit]

current_capital = total_capital[-1] # current capital is the last entry in the list

total_capital += [current_capital + profit]

ongoing = False

elif df["low"][i] <= stop:

exit = stop

profit = shares * (exit - entry)

# Append profit to list and create a new entry with the capital

# after the operation is complete

all_profits += [profit]

current_capital = total_capital[-1] # current capital is the last entry in the list

total_capital += [current_capital + profit]

ongoing = False

elif df["high"][i] >= target:

exit = target

profit = shares * (exit - entry)

# Append profit to list and create a new entry with the capital

# after the operation is complete

all_profits += [profit]

current_capital = total_capital[-1] # current capital is the last entry in the list

total_capital += [current_capital + profit]

ongoing = False

else:

if ~(np.isnan(df["buy_price"][i])):

entry = df["buy_price"][i]

stop = df["stop"][i]

if df["low"][i] > stop:

ongoing = True

risk = entry - stop

target = df["target"][i]

shares = round_down(capital_exposure / risk)

return all_profits, total_capitalCalculando a estatística e a curva de capital

Além do algoritmo acima, utilizaremos também as funções get_drawdown, strategy_test e capital_plot para calcular a estatística e plotar a evolução do capital durante o backtest.

Se você não sabe o que é drawdown, temos um artigo específico sobre que vale a leitura.

Todas as funções a seguir foram elaboradas ao longo dos backtests aqui desenvolvidos.

def get_drawdown(data, column = "Close"):

data["Max"] = data[column].cummax()

data["Delta"] = data['Max'] - data[column]

data["Drawdown"] = 100 * (data["Delta"] / data["Max"])

max_drawdown = data["Drawdown"].max()

return max_drawdowndef strategy_test(all_profits, total_capital):

gains = sum(x >= 0 for x in all_profits)

losses = sum(x < 0 for x in all_profits)

num_operations = gains + losses

pct_gains = 100 * (gains / num_operations)

pct_losses = 100 - pct_gains

total_profit = sum(all_profits)

pct_profit = (total_profit / total_capital[0]) * 100

# Compute drawdown

total_capital = pd.DataFrame(data=total_capital, columns=["total_capital"])

drawdown = get_drawdown(data=total_capital, column="total_capital")

# Compute profit per operation

profit_per_operation = pct_profit / num_operations

return {

"num_operations": num_operations,

"gains": gains ,

"pct_gains": pct_gains.round(),

"losses": losses,

"pct_losses": pct_losses.round(),

"total_profit": total_profit,

"pct_profit": pct_profit,

"drawdown": drawdown,

"profit_per_operation": profit_per_operation

}def capital_plot(total_capital, all_profits):

all_profits = [0] + all_profits # make sure both lists are the same size

cap_evolution = pd.DataFrame({'Capital': total_capital, 'Profit': all_profits})

plt.title("Curva de Capital")

plt.xlabel("Total Operações")

cap_evolution['Capital'].plot()Uma vez que já temos todas as funções definidas, vamos ao que interessa: rodar o backtest!

Realizando o backtest

No backtest a seguir, entraremos sempre com um capital fixo de R$100.000 (initial_capital) e um risco controlado de R$1.000 (capital_exposure).

all_profits, total_capital = backtest_algorithm(

df=df,

capital_exposure=1000,

initial_capital=100000)

Em seguida, basta rodar a estatística e plotar a evolução do capital.

Para uma melhor visualização dos dados, vamos transformar o dicionário statistics em um dataframe através da função from_dict.

statistics = strategy_test(all_profits, total_capital)

statistics = pd.DataFrame.from_dict(statistics, orient='index')

statistics.round(2)| 0 | |

|---|---|

| num_operations | 48.00 |

| gains | 26.00 |

| pct_gains | 54.00 |

| losses | 22.00 |

| pct_losses | 46.00 |

| total_profit | 3352.00 |

| pct_profit | 3.35 |

| drawdown | 9.52 |

| profit_per_operation | 0.07 |

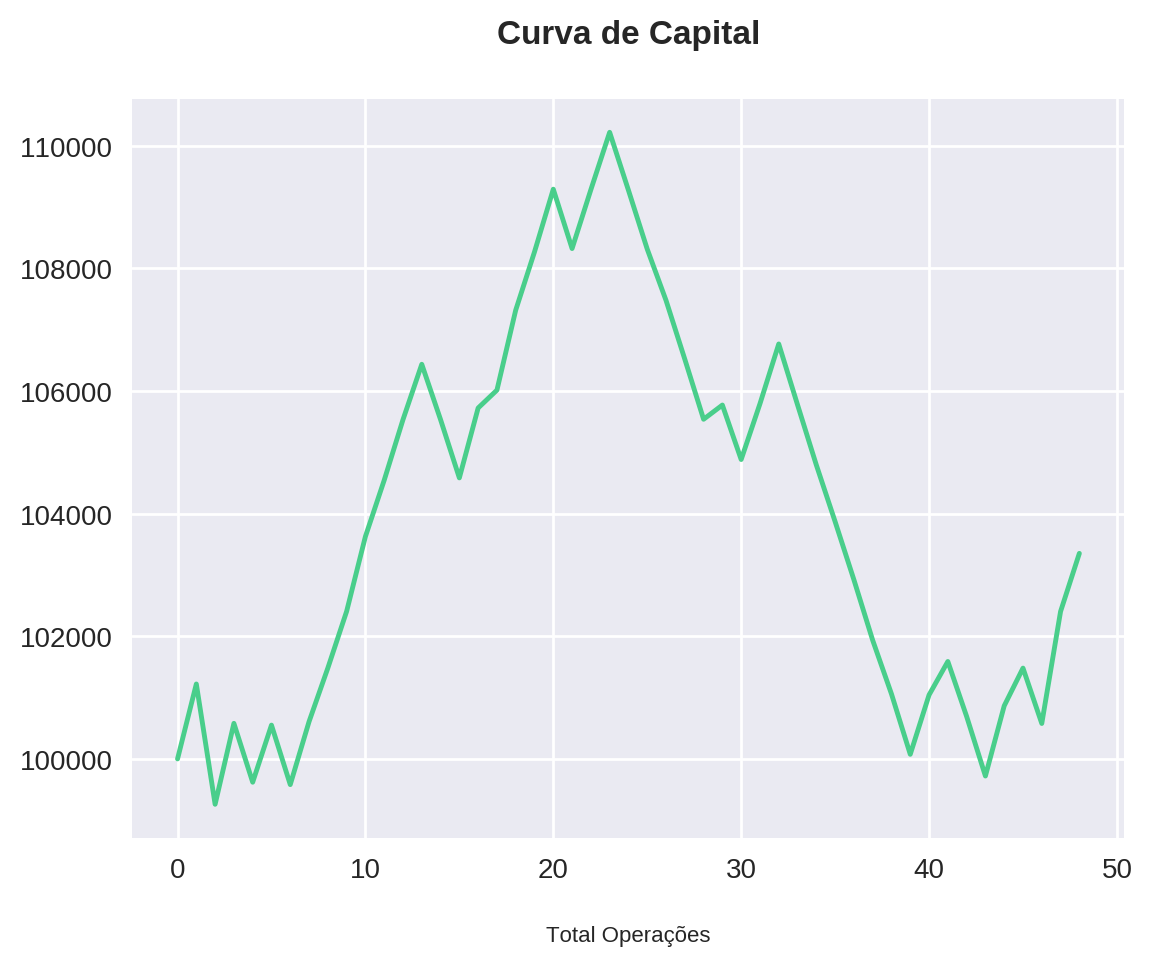

capital_plot(total_capital, all_profits)

O gráfico não ficou dos melhores, mas pela estatística conseguimos observar que a estratégia obteve uma boa taxa de acerto (54%) e um drawdown aceitável (9.52%). Entretanto, o lucro por operação não foi nada satisfatório (0.07%).

Vamos calular o valor esperado por operação da nossa estratégia para entender esses números. Essa métrica foi dissecada no artigo mencionado na introdução.

Calculando o valor esperado por operação

O EV apresenta a seguinte fórmula matemática:

Onde é a probabilidade de acerto (pct_gains) e é a probabilidade de erro (pct_losses).

Criaremos uma função expected_value para calculá-lo, que irá receber apenas um argumento (all_profits) e retornar um dataframe com os resutados mais importantes: média de ganho, perda e o valor esperado.

def expected_value(all_profits):

all_positives = [x for x in all_profits if x >= 0]

average_gain = sum(all_positives) / len(all_positives)

all_negatives = [x for x in all_profits if x < 0]

average_loss = sum(all_negatives) / len(all_negatives)

num_operations = len(all_profits)

pct_gains = (len(all_positives) / num_operations)

pct_losses = 1 - pct_gains

expected_value = (average_gain * pct_gains) + (average_loss * pct_losses)

result = pd.DataFrame.from_dict({

"average_gain": average_gain,

"average_loss": average_loss,

"pct_gains": pct_gains,

"pct_losses": pct_losses,

"expected_value": expected_value

}, orient="index")

result.columns = ["result"]

return resultev = expected_value(all_profits)

ev

| result | |

|---|---|

| average_gain | 965.269231 |

| average_loss | -988.409091 |

| pct_gains | 0.541667 |

| pct_losses | 0.458333 |

| expected_value | 69.833333 |

Como podemos observar pelos valores acima, a relação de ganho e perda da estratégia é praticamente 1:1. Isto é, quando a operação vai pro lucro, ganhamos em média R$965,27 ao passo que quando a operação vai pro prejuízo, perdemos em média R$988,41.

Ao final, obtivemos um EV positivo mas baixo onde o risco-retorno é insatisfatório.

Sendo assim, tentaremos otimizar esse resultado filtrando ainda mais a nossa entrada: entraremos em um operação de padrão 123 somente se o candle sinal for um inside bar.

Backtest com o candle sinal sendo um inside bar

Um candle é dito inside bar quando está contido no candle anterior. Assim, o candle sinal deve apresentar não só mínima menor do que do candle anterior (condition_1), mas também máxima menor (condition_3). Perceba pela figura a seguir (as linhas em azul sinalizam a máxima e mínima do candle sinal):

Portanto, adicionaremos a condition_3 ao candle sinal:

condition_1 = df["low"] > df["low"].shift(1)

condition_2 = df["low"].shift(1) < df["low"].shift(2)

condition_3 = df["high"] < df["high"].shift(1)

df["signal"] = condition_1 & condition_2 & condition_3

condition_1 = df["signal"].shift(1) == True

condition_2 = df["high"] > df["high"].shift(1)

condition_3 = df["eden"].shift(1) == True

df["buy_price"] = np.where(

condition_1 & condition_2 & condition_3,

np.where(df["open"] > df["high"].shift(1), df["open"], df["high"].shift(1) + tick),

np.nan

)Em seguida, rodaremos novamente todas as funções para nossa análise: o algoritmo, a estatística, a evolução do capital e o valor esperado.

all_profits, total_capital = backtest_algorithm(

df=df,

capital_exposure=1000,

initial_capital=100000)statistics = strategy_test(all_profits, total_capital)

statistics = pd.DataFrame.from_dict(statistics, orient='index')

statistics.round(2)| 0 | |

|---|---|

| num_operations | 12.00 |

| gains | 8.00 |

| pct_gains | 67.00 |

| losses | 4.00 |

| pct_losses | 33.00 |

| total_profit | 4546.00 |

| pct_profit | 4.55 |

| drawdown | 2.20 |

| profit_per_operation | 0.38 |

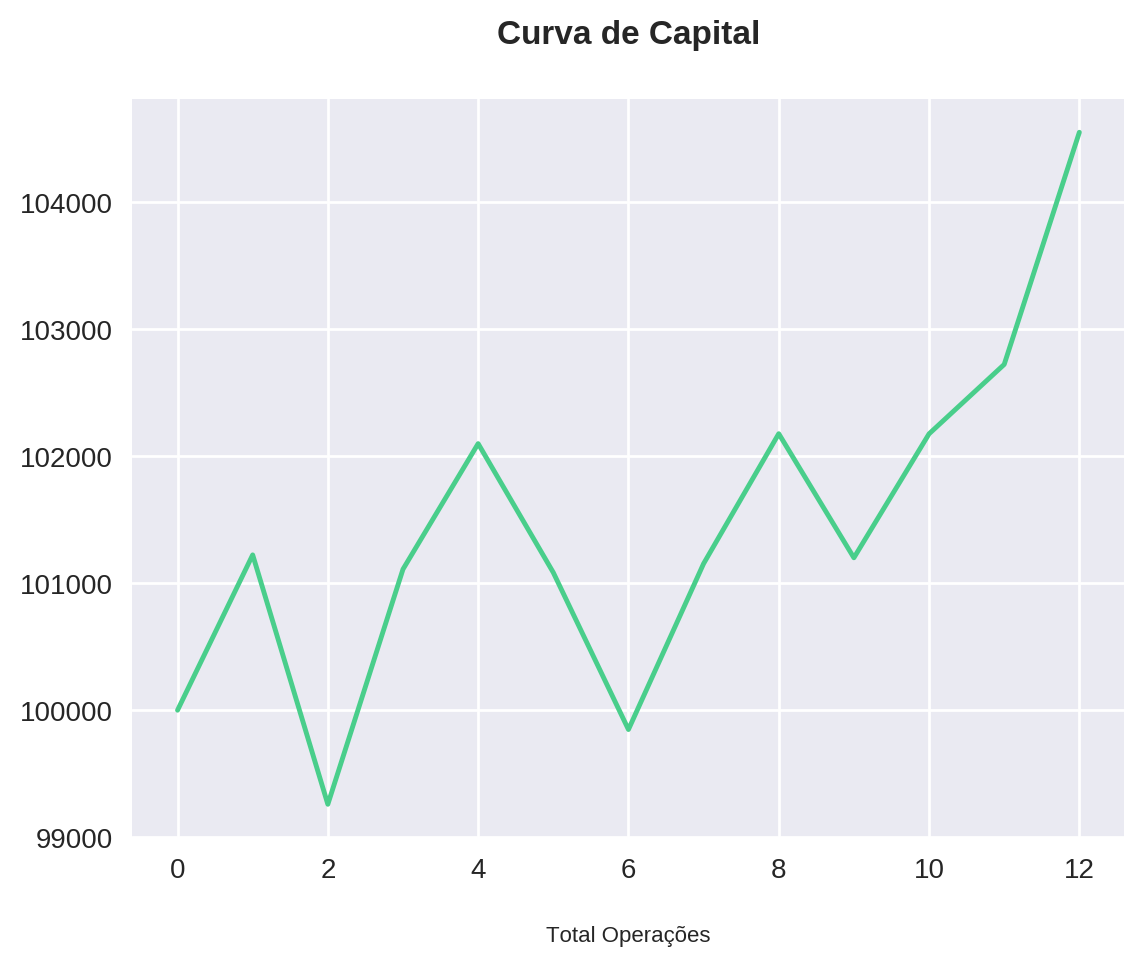

capital_plot(total_capital, all_profits)

ev = expected_value(all_profits)

ev

| result | |

|---|---|

| average_gain | 1216.625000 |

| average_loss | -1296.750000 |

| pct_gains | 0.666667 |

| pct_losses | 0.333333 |

| expected_value | 378.833333 |

Comparando os resultados

A tabela a seguir reproduz as duas estratégias:

| 123 clássico | 123 + inside bar | |

|---|---|---|

| número de operações | 48 | 12 |

| acerto (%) | 54 | 67 |

| erro (%) | 46 | 33 |

| lucro total (R$) | 3352 | 4546 |

| drawdown (%) | 9.52 | 2.20 |

| lucro por operação (%) | 0.07 | 0.38 |

| média de ganho (R$) | 965.27 | 1216.62 |

| média de prejuízo (R$) | -988.41 | -1296.75 |

| EV por operação (R$) | 69.83 | 378.83 |

De maneira satisfatória, conseguimos otimizar tanto a taxa de acerto (de 54% para 67%) como o drawdown (de 9.52% para 2.20%) ao adicionarmos a condição de inside bar na estratégia 123.

Apesar de apresentar um lucro por operação 5 vezes maior que o 123 clássico, a estratégia com inside bar teve um número de operações muito baixo (12 em pouco menos de 5 anos). Assim, para que esse sistema operacional seja estatisticamente relevante, seria necessário aplicá-lo em múltiplos ativos simultaneamente.

Em relação ao valor esperado, tivemos uma melhora significativa. Mesmo a média de prejuízo sendo ligeiramente maior que a de ganho, acertamos 2/3 dos trades, o que configura um excelente risco-retorno.

Conclusão

A estratégia 123 tem fundamento mas precisa de melhorias. Ao adicionar a condição do inside bar, encurtamos o nosso alvo e, portanto, aumentamos as chances da operação ir para o ganho.

Como o alvo da estratégia é a amplitude do conjunto dos 3 candles projetada a partir do candle sinal, ele é diretamente influenciado pelo tamanho das barras. Isto é, se o candle sinal for uma barra longa, o alvo fica distante e as chances de sermos estopados na operação aumenta.

Um ponto a se observar na estratégia 123 é que, em casos de abertura em gap, paga-se mais caro para entrar no trade, o que naturalmente diminui o retorno e o valor esperado por operação.

Dessa forma, há algumas variações que serão exploradas em backtests futuros:

- medir a amplitude do candle sinal e, caso ele seja uma barra longa, estabelecer o stop na sua mínima;

- no caso de abertura em gap, estabelecer o ponto de entrada no meio do candle sinal e esperar que o candle de entrada o atinja (caso contrário não entramos na operação);

- calcular a estatística da quantidade de candle sinais acionados e caso esse número seja alto, definir o ponto de entrada no fechamento do terceiro candle (em vez de esperar o rompimento).

Esse foi o primeiro post de uma série de backtests que faremos em cima da estratégia 123. Para acompanhar os próximos artigos, participe do canal QuantBrasil no Telegram e não se esqueça de se inscrever na nossa newsletter!

Inscreva-se no canal do QuantBrasil!

Acompanhe novidades sobre a plataforma, vídeos sobre finanças quantitativas, tutoriais sobre programação e Inteligência Artificial!